特斯拉產業鏈全景

特斯拉工廠

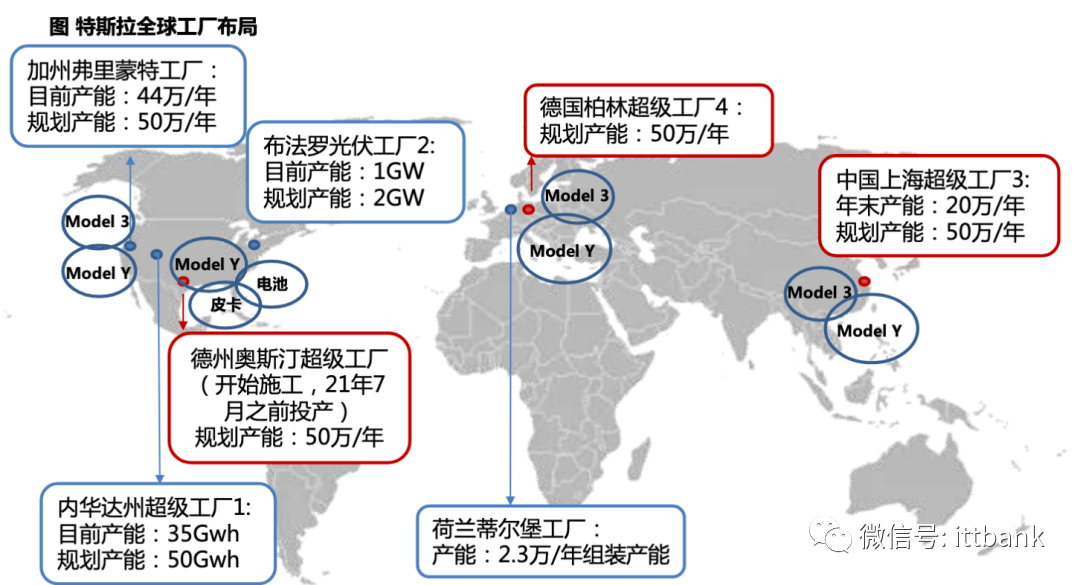

目前全球共六家工廠,布局美國3座、中國1座、歐洲2座,還有兩座待建工廠。歐洲的德國柏林工廠最快將在21年Q1末開始生產新版ModelY,自制電池廠進度落后于整車廠。特斯拉德州奧斯汀工廠已開始建設,最快21年6-7月投產,主要生產電動皮卡、卡車Semi。特斯拉計劃在全球共建設10-12座超級工廠。德意志銀行認為,2025年或成為特斯拉的“突破之年”,預期2025年特斯拉營收將達到940億美元,汽車交付輛將超過200萬輛。不過,短期預測仍然取決于特斯拉產量和需求增長,特別是取決于特斯拉在德克薩斯州和德國的超級工廠建造進度。

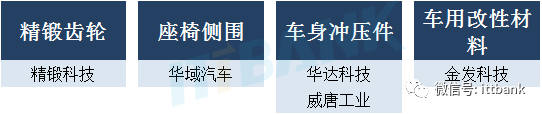

特斯拉供應鏈分為量產傳統零部件、量產創新零部件,以及北美創新零部件三大類。

這其中,由于有著傳統燃油車領域的豐富經驗,自主品牌在傳統零部件中的底盤、懸架系統,玻璃,內外飾總成等領域均已經具備了很好的配套能力和基礎。成熟的配套經驗、充足的產能供給、具有競爭力的產品價格成為了這類公司突破特斯拉的核心能力。國產化率較高的部分主要集中在車身底盤、內外飾等傳統零部件以及汽車電子中的硬件部分,在電機電控、控制芯片和系統軟件等電動車關鍵零部件方面國產化進度暫時較慢。由于汽車產業鏈多數零部件運輸成本較高,國內采購更有優勢,因此,特斯拉在國內的暢銷也會帶動相關產業鏈的銷售提升。研發實力強、規模優勢較大的電池、電池材料、熱管理系統、電驅動系統龍頭企業將會陸續進入特斯拉供應鏈,獲得較大的成長空間和產品溢價。

特斯拉三電系統供應鏈

三電系統 -- 電池材料

特斯拉電池一直由松下供應,Roadster主要采用鈷酸鋰18650電池,其余均為NCA電池,2013年二者簽訂合同額70億美元。2017年下半年特斯拉與松下合資建設的Gigafactory投產,生產圓柱21700電池(不是單純采購),配套Model3。21700使用硅碳負極(3.5%),電池容量提升55%至4.8AH(18650為3.1AH),系統能量密度提升10%至165wh/kg,系統成本下降20%左右至0.15美元/wh。此前特斯拉由松下獨供,但2020年特斯拉引入LG,寧德時代作為南京工廠供應商,松下份額降至70%;松下碳酸在挪威建立電池廠,預計后續有望配套部分歐洲工廠。

LG目前為上海工廠主供,配套Model3長續航及ModelY,21年有望翻番。此前M3均由LG配套,2020年10月起,標準續航版本逐步切換至寧德時代鐵鋰版本;國產MY初期也由LG配套。2020年LG為上海特斯拉配備了10gwh產能,基本滿產。2021年上海特斯拉將輻射歐洲、東南亞,整體產量有望達到40-50萬輛,LG有望配套20-30萬輛,對應動力電池需求超過20gwh,同比翻番。LG材料國產化程度高,國內龍頭充分受益。相較于松下封閉的供應體系,LG南京采購供應商多為國內廠商,如恩捷、天賜材料、科達利、翔豐華等龍頭廠商。

國產鐵鋰版標準續航M3已量產,21年預計15萬輛以上。20年2月寧德時代與特斯拉簽訂采購協議,9月正式開始供貨磷酸鐵鋰電池,裝配國產標準續航版Model 3,帶車帶電量55kwh,21年有望配套15萬輛。21年三元有望切入國產三元Model 3和Model Y。寧德三元電池同步送樣測試,Q2-3有望正式進入MY供應鏈。后續在國內市場寧德有望成為主供。同時,電池環節中的正極、負極、隔膜、電解液、結構件等電池材料二級供應商也有較高的單車配套價值和壁壘。

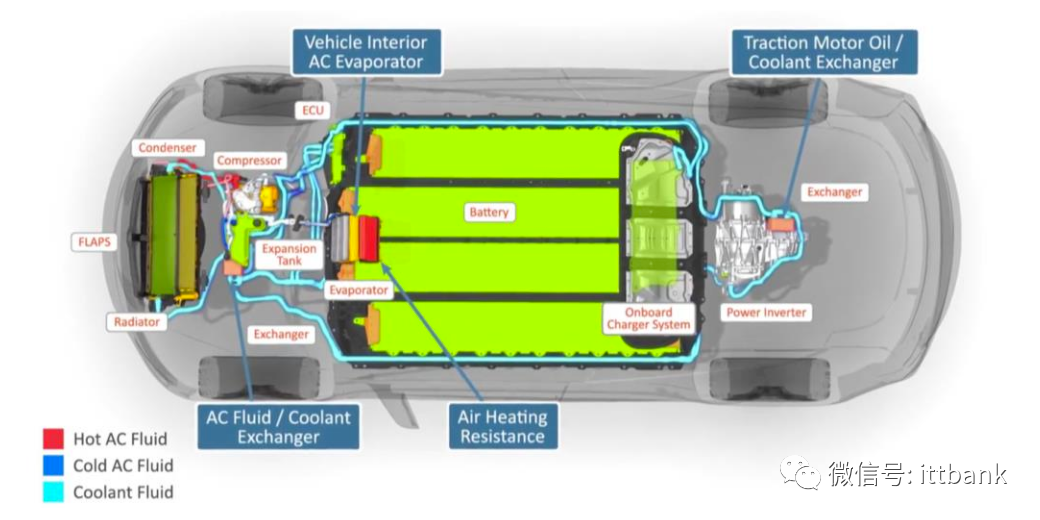

三電系統 -- 熱管理系統

三電系統 -- 電驅動系統

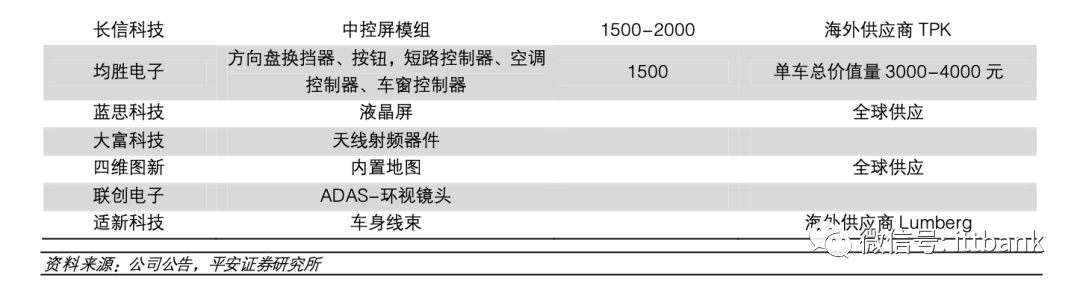

汽車電子

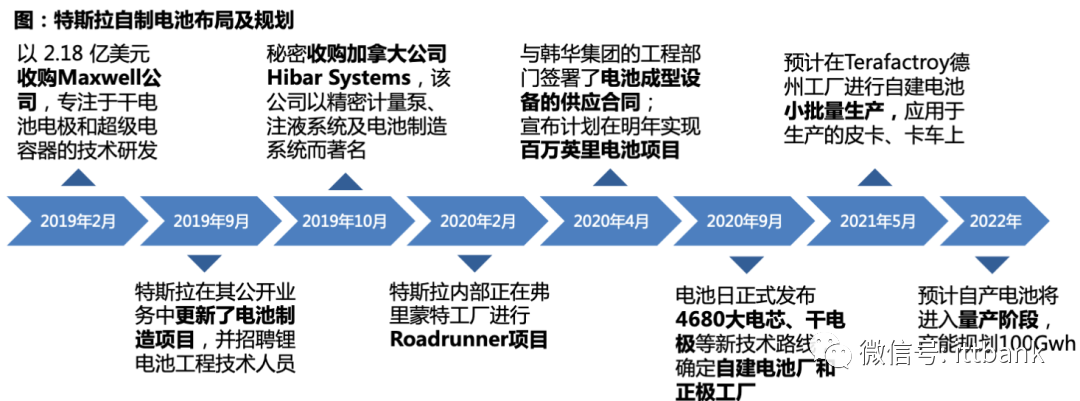

特斯拉自制電池:22年后進入量產階段

特斯拉具備“創新基因”,以電動車作為出發點,三電技術保證了車輛性能,搭載集中式電子電氣架構,進一步實現整車OTA,并通過OTA逐步實現完全自動駕駛功能;在此過程中,特斯拉不僅僅賣車,還實現商業模式轉變,提供FSD選裝等服務,規模效應明顯。與傳統車相比,特斯拉在制造、規模上落后,而這也是下一步特斯拉成長要解決的,包括加速產能與新車型投放,打開更大的市場。摩根士丹利分析師亞當·喬納斯在報告中寫道,“在我們的研究范圍內,特斯拉仍然是電動汽車和自動駕駛汽車領域處于最佳地位的公司,原因在于它的人員、技術、商業模式和資金來源。”

來源:ittbank